ESALIA EPARGNE SALARIALE ET RETRAITE

29

janv.

2024

Gagnez du temps sur vos prochaines opérations

Informations générales epargnants

Gagnez du temps sur vos prochaines opérations29

janv.

2024

Vos cas de déblocage anticipé d'Epargne Salariale

Plusieurs cas ont été prévus par le législateur afin de permettre aux salariés de bénéficier d'un remboursement anticipé...

Plusieurs cas ont été prévus par le législateur afin de permettre aux salariés de bénéficier d'un remboursement anticipé...

PEE

Plusieurs cas ont été prévus par le législateur afin de permettre aux salariés de bénéficier d'un remboursement anticipé avec maintien des avantages fiscaux propres à l'Epargne Salariale.

Vos cas de déblocage anticipé d'Epargne Salariale25

mars

2024

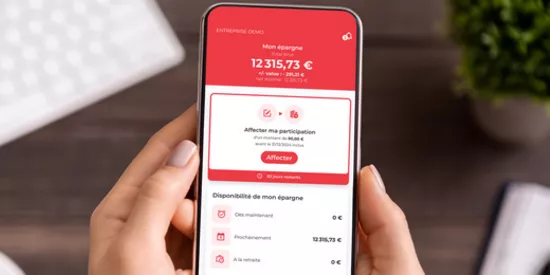

L'Appli Esalia évolue

Vous ne passerez plus à côté d'une opération de participation ou d'intéressement

Vous ne passerez plus à côté d'une opération de participation ou d'intéressement

Informations générales epargnants

Vous ne passerez plus à côté d'une opération de participation ou d'intéressement

L'Appli Esalia évolue13

févr.

2024

Vous appréciez toujours notre assistance téléphonique !

Nous les attendions avec impatience ces résultats de l'enquête de satisfaction de notre assistance téléphonique*

Nous les attendions avec impatience ces résultats de l'enquête de satisfaction de notre assistance téléphonique*

Informations générales epargnants

Nous les attendions avec impatience ces résultats de l'enquête de satisfaction de notre assistance téléphonique*

Vous appréciez toujours notre assistance téléphonique !25

sept.

2023

Réforme des retraites

L'impact éventuel sur la gestion pilotée de votre dispositif d’épargne retraite

L'impact éventuel sur la gestion pilotée de votre dispositif d’épargne retraite

Informations générales epargnants

L'impact éventuel sur la gestion pilotée de votre dispositif d’épargne retraite

Réforme des retraites